泰博医疗-专业的儿科医疗连锁机构

作者: 发布时间:2017-04-24 转至微博:

|

医药网4月19日讯 印尼是世界第四人口大国,2015年人口约2.57亿,人均GDP 超过3500美元。虽然印尼老年人口所占比例不高,但该国政府推行一系列改革,包括反腐、削减内阁差旅支出、投资许可证改革、取消一些行政审批等,并且拟将所有人员纳入国家医疗保险体系,又有更多的公民迈入中产阶级和上层社会,将为该国医药卫生行业发展带来新的增长动力。

但是,印尼基础设施建设相对落后,2013年印尼的基础设施质量仅排在第82位,加上对商品和自然资源过于依赖,原料不足,人口相对分散,分销较为困难。因此,对印尼市场开发面临诸多挑战。

不过,对于那些敢于面临挑战和希望与印尼本土企业合作的公司而言,长期回报依旧巨大。

工业两位数增速

印尼医药工业发展迅速,近年来一直保持着两位数的增速。2015年,印尼药品销售额77.6万亿印尼盾(约合58亿美元),占当年医疗卫生总支出(247亿美元)的23.5%,预计2016年将达到85.6万亿印尼盾(约合64亿美元),按当地货币计算同比增幅10.2%,按美元计算同比增幅达10.9%。

进口药经由当地分销商

印尼全国约有药品生产企业200多家,其中168家本土企业,38家外资企业,印尼市场95%的药品来源于本土企业,但本土企业药品销售额仅占整个市场份额的不足75%。

近80%的印尼药厂位于首都雅加达及爪哇地区,以片剂、糖浆类、药膏、胶囊等生产为主。

Kimia Farma是印尼最大的国有企业,在印尼市场有举足轻重的地位,其中政府控股约90%。Kimia Farma拥有超过600家药房、50家诊所和多个实验室,下属分销公司拥有超过40个仓库,占印尼整个药品分销市场规模的19%。

此外,包括赛诺菲、拜耳、百时美施贵宝、先灵葆雅等跨国企业都在印尼设有生产工厂。2016年9月,赛诺菲生产的登革热疫苗获得印尼药监局批准,预示着该企业在印尼的业务将有进一步发展。根据WHO数据,印尼仅次于巴西,是世界第二大登革热发病国。而其他一些跨国企业则通过出口的方式,由印尼批发商在当地分销药品。

OTC药品需求旺

印尼本土企业主导了仿制药和OTC药品市场,OTC药品占整个印尼医药市场份额的40%,而在其他国家这一比例约为10%~15%,市场销售的OTC产品75%被本土企业控制,外企占25%。

缺乏医疗保险,无力支付高昂的医疗费用和处方药,使得低成本和易获得的OTC产品市场快速增长,而传染性疾病的增加进一步刺激了对预防性OTC药品的需求,镇痛药和消化类用药的大量需求对OTC产品市场份额贡献最大,其次为维生素类和膳食补充剂等预防类OTC药品,感冒和发烧用药也呈现快速增长之势。

传统草药认可度高

印尼对传统草药认可度较高,国内约有1243个传统草药生产商,其中10%规模较大,剩下的90%生产商都是中小规模,主要位于爪哇中东部地区。尽管如此,只有少数传统草药企业能够满足印尼药监局规定,这也迫使一些不能提升生产水平的企业开始进行并购重组。据印尼草药和传统药企业协会统计,印尼传统草药销售额从2009年开始下滑,主要原因为中国生产的中药大量涌入印尼市场。

Nyonya Meneer 和 SidoMuncul是印尼最大的两个传统草药生产商,二者占传统草药市场份额的近30%,他们生产高品质的中成药、保健饮料和膳食补充剂,并将产品出口到东欧、俄罗斯、马来西亚、新加坡、菲律宾、台湾、沙特阿拉伯、美国和新西兰等地。

原料药、器械进口依赖

印尼所需的1300多种原料药,有90%依赖进口,主要进口国为中国和印度。印尼特殊的地理环境、国内基础设施不完善、法律法规落实力度不够,缺乏资金以及政府主导的原料药生产投资周期长等,都限制了原料药的发展。

和家庭护理设备必须在印尼药监局进行注册,且药监局有权取消注册申请。本土生产的医疗器械必须由本土企业提交注册申请,进口医疗器械必须在国外企业授权情况下,由印尼本土进口商注册申请。

印尼本土生产的医疗器械仅占市场份额的15%,且主要为一些基本品如拐杖、轮椅和一次性耗材。大多数产品依赖进口,主要进口来源地为美国、德国和日本,强生、GE和BD公司在印尼市场占据领导地位,如GE已成为印尼计算机断层扫描仪的最大供货商,飞利浦在印尼多个城市建立了销售网点,成为移动助产监控仪的市场领航者。

巨大的市场提升空间

现有医疗水平薄弱

2015年,印尼医疗卫生总支出占GDP的比例约为2.9%,人均医疗卫生支出299美元。男子人均预期寿命67岁,女子71岁,同期婴儿和产妇死亡率大幅下降。

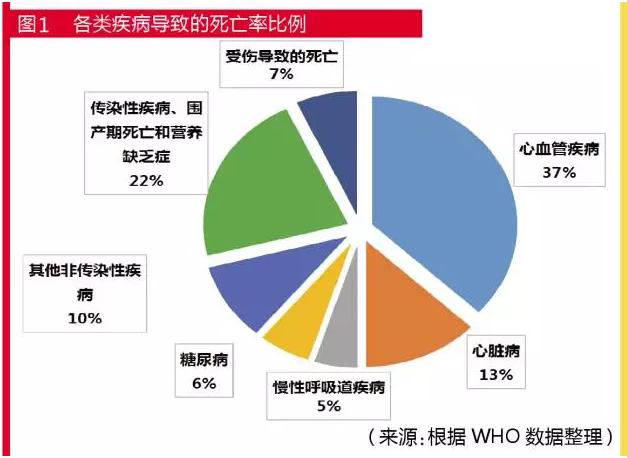

印尼每年约有155万人死亡,非传染性疾病导致的死亡率高达71%,其中心血管疾病排名第一,占比达37%,传染性疾病、围产期死亡和营养缺乏症占22%,癌症占13%,糖尿病占6%,慢性病占5%,受伤导致的死亡占7%,其他疾病占10%。30~70岁死亡原因中,心血管疾病、癌症、糖尿病和慢性病占23%,子宫颈癌较为常见,肺癌发病率日益增加。

西方饮食方式和生活习惯在印尼日益流行,导致糖尿病人数激增,也间接致使其他与生活方式有关疾病的发生。2004年,糖尿病发病数为35000人,而到2012年,因糖尿病导致的死亡人数已经超过10万人。据WHO统计,2012年,印尼中风发病数达到32.85万人,缺血性心脏病发病数13.84万人,合计占当年死亡人数的30.1%。此外,下呼吸道感染、肝硬化、慢性阻塞性肺疾病、高血压性心脏病、肾病每年发病数都在4万人以上。

地域性传染病流行

在印尼,传染性疾病发病率较高,每天约有1500名儿童死于肺结核、疟疾和肺炎,45%的人口受疟疾影响。据WHO统计,在印尼,每10万人中有30人患艾滋病和肺结核,有10人死于艾滋病和肺结核。2015年,印尼约2.6万人死于艾滋病和肺结核。当年,印尼共报告330729例肺结核病例,其中新增和旧病复发的达328895例,在这些患者中,只有32%的人能够得到治疗。在这些报告病例中,11%的人为艾滋病毒携带者,其中10%的人被确诊为HIV阳性,但只有21%的HIV阳性患者能够得到治疗。印尼疟疾发病率也很高,早在2013年,疟疾确诊病例已达到25万人,其中恶性疟疾占57%,间日疟占43%。

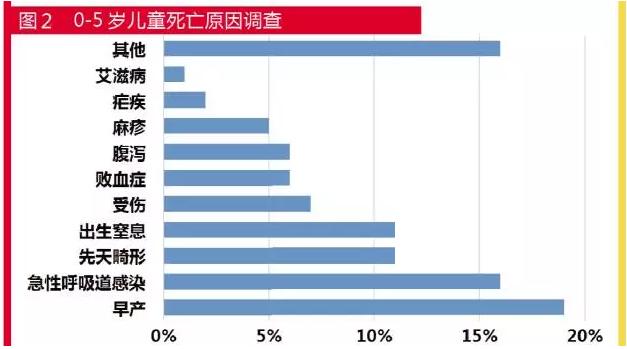

此外,由于一些地区医疗卫生条件相对低下,印尼将近一半的妇女选择在家里生孩子,导致孕产妇死亡率较高。而在5岁以下儿童的死亡原因调查中发现,早产导致的死亡占19%,急性呼吸道感染占16%,先天畸形占11%,出生窒息占11%,受伤占7%,新生儿败血症占6%,腹泻占6%,麻疹占5%,疟疾占2%,艾滋病占1%。

医疗卫生新政助力

在印尼,只有少数人有医疗保险,多数人依靠的是公共医疗体系,健康护理设备严重短缺,免费医疗只覆盖一小部分人群,主要是政府雇员。在一些农村,有的社区会实施一些自我救助计划,参与者交纳一定费用,建立一个联合基金,可以在地方医院的门诊中心和诊所获得医疗服务和药品。

2014年,Joko Widodo总统上任后的第一项指令就是,到2018年前将医疗卫生支出增加一倍。在该指令下,印尼政府将投入大部分资金用于改善医疗卫生基础设施如医院,并会对药品市场产生积极影响。

随着政府改善医疗卫生体系,增加药品可及性成为关键因素,印尼2014年提出了全民医疗覆盖的JKN计划。该计划周期为5年,覆盖人群将从2014年的1.22亿人增至2019年的2.575亿人。根据JKN计划,预计19%的医疗卫生保健支出将会用于药品。印尼目前正在跟进JKN计划调整基本药物清单,预计调整后,基本药物清单上92%的药品为低成本仿制药。

2016年6月8日,Joko Widodo签署了2016年6号令,加快制药和医疗器械行业发展。卫生部负责编纂具体实施计划发展自给自足的医药行业。同时,要简化制药工厂的审批流程。而社保局要提升支付地方医院和卫生诊所的报销能力。财政部制订激励措施吸引制药工业投资,投资协调局提供投资服务,制定具体制订新政策促进制药领域投资。据统计,与2006年相比,2016年政府对医药保健行业投入将增加13.9%。

新专利法利好仿制药

2016年7月28日,印尼专利法修订案获得通过并于8月28日生效。修订案重点对药品侵权例外和强制许可进行了明确,规定药品专利侵权例外的情形包括:未经专利权人同意进口在印尼获得专利并在其他国家合法销售的药品;为了在专利期满后获得许可和上市而在专利有效期届满前5年内生产在印尼获得专利的药品。

根据有关机构的说法,药品进口例外的目的在于帮助确保药品合理定价以及增加药品供应。如果证明某一药品在印尼的售价与国际市场同样产品的售价相比过高,则该条就可以适用。印尼将Bolar例外从2年延长到5年,使得仿制药企业在专利期满前有更长时间进行研发注册,能够加快仿制药上市进程,对公众及早获得质优价廉药物的促进作用会更加突出。

尽管如此,在印尼食品与药品管理局(NADFC/BPOM)法规尚未随之修改前,仿制药生产商在实践中还不能使用该条款。

此外,修订案还明确禁止对现有专利进行第二使用或第二医疗使用予以保护。如果一个发展中国家或最不发达国家要求使用一个在印尼获得专利的药品来治疗一个地方病,则修订案允许授予强制许可,该药品可以在印尼生产然后出口到该国家,如果该药品未在印尼生产,则可以向该国政府授予强制许可,允许其为了治疗一个地方病进口采购一个药品,不过这严重依赖政府的自由裁量。

中印贸易十年增近四倍

中国印尼医药贸易发展迅速,2006~2015年的十年间,双边进出口额平均同比增速达27.7%,推动中印双边医药贸易额从2006年的3.1亿美元增长到2015年的11.7亿美元。除2009年受全球金融危机影响中印医药贸易增速出现大幅回落外,其余年份基本实现了较为快速的增长。

2016年进出口数据

2016年1~11月,我国医药进出口额933.97亿美元,同比增长1.06%,而中国-印尼医药贸易额10.74亿美元,同比小幅增长0.87%,基本与去年持平,主要受累于我国中药产品,特别是桉叶油等精油类提取物对印尼出口大幅下跌所致。

出口方面,印尼是我医药产品对东盟出口第二大市场。2015年,我国对印尼出口医药产品9.98亿美元,同比增长3.29%。

主要出口产品依旧以西药类,特别是化学原料药为主。2016年1~11月,我国对印尼出口西药类产品6.48亿美元,其中化学原料药约4.64亿美元,同比增长12.99%,占我国对印尼医药出口总额的61.85%,化学制剂和生化药出口也保持了较为快速的增长,增幅分别达到4.5%和28.5%。

医疗器械类产品近年来基本呈现20%以上的大幅增长之势,但自去年以来,医疗器械对印尼出口增幅出现放缓,2016年1~11月甚至出现了负增长,这主要是由于医院用脸盆等卫生器具和按摩器具出口大幅下滑所致。

印尼由于华人较多,有使用草药的传统,国家也鼓励草药的使用,因而我国中药对印尼出口一直保持较为平稳的快速增长。但由于前几年对一些植物提取物类产品库存较多,2016年1~11月,植物提取物和中药材及饮片对印尼出口出现了较大程度的下滑,出口同比跌幅分别达到44%%和11%。

进口方面,我国从印尼进口医药产品较少,主要集中于保健品和一些药用植物,如燕窝、乳香血蝎等中药材以及精油产品。

中国的机会与挑战

从需求和政策层面看,印尼都是一块值得中国医药进入的市场。印尼作为具有重大发展潜力的医药市场,医药工业基础相对薄弱,进口依存度较高,对我国原料药需求极为旺盛。同时,印尼政府有意发展传统草药,当地居民和印尼华人对使用中药具有浓厚的兴趣,这为中国药品进军印尼创造了便利条件。

但是,进入这一市场依旧面临不小的挑战。首先,我国对印尼出口依旧以原料药为主,高附加值的制剂产品在印尼进口中所占比重依旧较低,目前在印尼每年的药品进口采购中,中国占比不足5%;其次,印尼所需医疗器械虽然90%依赖进口,但进口国主要来源于美、欧、日等发达国家,中国对印尼出口医疗器械还集中于一次性耗材、保健康复用品等低端产品领域;第三,印尼岛屿众多,运输成本大,不允许境外企业直接在当地分销药品,而大的药品和医疗器械分销商对供应商选择较为挑剔,而小的分销商诚信度方面风险较高,增大了进入难度。

关键词:

|